des CEO du secteur de l’assurance classent le Big Data comme LA priorité de 2018

Après la crise des subprimes qui a fortement touché le secteur bancaire, les banques se relèvent tant bien que mal. Ceci dit, les banques françaises ont réussi à rebondir plus facilement que les autres (1). Ce qui est très encourageant.

Du côté des mutuelles et assurances, un sondage Opinion Way (2) de juin 2017 indique que seulement 54 % des personnes appartenant à la génération Y ont une bonne image de l’assurance et que 44 % estiment que ces acteurs font passer leurs intérêts avant ceux de leurs clients.

C’est un fait : nous assistons à une plus grande versatilité des consommateurs qui n’hésitent pas à changer d’établissement s’ils jugent que l’herbe est plus verte ailleurs (surtout que la loi les soutient dans cette démarche). Sans oublier une plus grande exigence sur le court terme et une demande de contrôle toujours plus importante.

Rappel des enjeux du secteur Bancassurance

Diminuer le coût de la fraude qui s’élève à plusieurs milliards d’euros (2,5 milliards d’euros en 2016 d’après l’ALFA (3)). Se rapprocher de clients qui sont moins enclins à venir en agence. Humaniser aussi une relation client qui se digitalise de plus en plus.

Des secteurs banques, assurances et mutuelles qui se concentrent

D’après les chiffres de fin décembre 2017 partagés par la Fédération Bancaire Française, la France comptait 347 banques et 37 261 agences. Côté clients, 99 % des français possèdent un compte bancaire tandis que 47,8 % des ménages ont au moins un crédit à rembourser (pour un taux d’épargne de 14 %). À savoir : alors que des dizaines d’années auparavant, les agences se multipliaient sur tout le territoire, aujourd’hui les banques restructurent/réorganisent leurs réseaux (5) (fermeture de 300 agences Société Générale, de 200 agences BNP et de 400 agences BPCE d’ici 2020).

Du côté de l’assurance, nous observons une diminution du nombre d’entreprises opérant dans ce secteur : 274 sur le marché intérieur en 2016 (contre 368 en 2004) et 1 246 sur le marché total en 2016 (contre 1 302 en 2004). Cette information est à corréler avec ce que nous indique la note de conjoncture du Conseil national des assurances de janvier 2018 (6) dans laquelle on observe une baisse du chiffre d’affaires du secteur de -0,2 % durant les 9 premiers mois de 2017 (par rapport à 2016).

Cette même tendance baissière se remarque aussi du côté des mutuelles avec un recul constant du marché de la santé (-7,5 % entre 2002 et 2016 (7)) et une chute lourde du nombre de mutuelles (425 en 2016 contre 6 000 en 1996 (8)).

Des secteurs en transformation

La digitalisation semble être un passage obligé pour ces 3 secteurs afin de répondre plus rapidement et précisément aux attentes de leurs clients, notamment à des moments-clés de leur vie.

À ce titre, d’après une infographie kiamo.fr (9) de 2018, 45 % des clients d’assurances et mutuelles estiment que leur compagnie n’est pas à leur écoute. Ils sont aussi 55 % à vouloir en changer régulièrement.

En effet, avec la multiplication des appareils et la possibilité de souscrire un contrat en ligne, internet est devenu un canal stratégique pour les banques, assurances et mutuelles.

D’après une étude GMC Software par Next Content de juin 2017 (10) :

- 27 % des assurés utilisent le canal numérique pour initialiser des demandes de souscription ;

- 4 % passent uniquement par internet ;

- 28 % ont téléchargé une application mobile de leur assurance et mutualiste.

Aujourd’hui, plus que jamais, la relation client est au cœur du business du secteur des bancassurances 3.0. D’ailleurs, les personnes de la génération Y qui ont répondu à l’étude de l’institut Opinion Way de 2017 conseillent aux banques et assureurs de s’inspirer d’Amazon, Apple et Free pour briser les codes et devenir des « game changers ».

Parmi les technologies proposées, sont souvent cités le Big Data, l’intelligence artificielle et l’internet des objets (IoT). Autant de solutions qui faciliteront l’analyse et l’utilisation des gigantesques bases de données détenues par les principaux acteurs du secteur.

C’est aussi l’avis d’Éric Schmidt, ancien PDG de Google (11) :

« […] meilleur contrôle des coûts et amélioration du service apporté sont les deux voies par lesquelles le Big Data va bouleverser l’assurance ».

Évidemment, il ne faut pas oublier de prendre en compte les réglementations européennes (RGPD, E-Privacy, loi Hamon, mise en conformité Solvabilité 2, directive sur la distribution d’assurance et article 21 limitant le recours au profilage, entre autres) ainsi que les nombreux comparateurs qui se multiplient sur la toile.

Une transformation par la data

71 % des CEO du secteur de l’assurance classent le Big Data comme LA priorité de 2018 (12). De leur côté, les banques recherchent un moyen de se rapprocher toujours plus de leur clientèle.

Faisons le point sur les bonnes pratiques des secteurs bancaires, assuranciels et mutualistes.

Mais avant d’évoquer le Big Data, il est nécessaire de parler des fondations de votre démarche data : la qualité des données (sur lesquelles le Big Data va s’appuyer) et divers traitements possibles sans aller jusqu’à la data science.

Les fondamentaux du data management

A noter que certains traitements peuvent d’ores et déjà initier une approche / démarche efficace en connaissance client sur le secteur Bancassurance :

- Déshérence (recherche des ayant-droits dans le cadre de la loi Eckert)

- Fiabilisation et enrichissement de points de contact

- Normalisation postale (traitement hexaclé : RNVP / Charade / Estocade)

- Déduplication et dédoublonnage

- Sirétisation

- Etudes et scores (marketing prédictif) appliqués sur la base CRM

- Profilage look-a-like

Autant de traitements appliqués sur une base de données client peuvent constituer un vrai point de départ pour la mise en place d’une stratégie client data-driven. Pour orienter et piloter au mieux ses actions marketing et optimiser ses résultats.

Le géomarketing permet également de réaliser des actions de proximité. Prenons un cas concret de cambriolage dans un immeuble, grâce à la data, la compagnie d’assurance peut communiquer auprès des co-propriétaires sur l’incident en rappelant les conditions de couvertures et garanties ayant permis de couvrir son client. Les résultats d’une opération de ce type rencontrent un véritable engouement auprès d’une audience touchée directement par le sujet.

Pour en savoir plus sur ces traitements essentiels de la data ainsi que sur la solution de connaissance client Néoprisme, nous vous invitons à vous rendre sur le site du Groupe CARTEGIE pour plus de détails.

Passons maintenant à l’étage supérieur de la fusée avec la data science.

Une connaissance client toujours plus poussée grâce au Big Data et au Data Mining

Grâce au Big Data et au Data Mining, il est enfin possible pour les grands acteurs de ces marchés de mieux comprendre les attentes de leurs clients afin de leur proposer des offres entièrement personnalisées.

Le meilleur exemple : le Pay How You Drive (13) qui commence à être commercialisé par les assureurs auto. Ce principe simple incite les conducteurs à installer un boitier électronique dans leur voiture (IoT). Celui-ci enregistre les données de conduite qui sont ensuite transmises à la compagnie d’assurance. Ainsi, en se basant sur les bonnes (ou mauvaises) habitudes de conduite de l’usager, la prime annuelle sera plus ou moins élevée. Ce qui permet aux assurés de payer une somme exacte non mutualisée et aux compagnies de diminuer les coûts liés aux sinistres.

Exemple de l’offre YouDrive, assurance auto connectée basée sur le comportement de conduite, proposée par Direct Assurance.

Les banques testent également cette nouvelle approche. Ainsi, pour LCL (15), le Big Data permet de mettre en avant sur son site internet des offres en relation avec la navigation des internautes. Par exemple une offre de prêt immobilier si l’internaute a navigué récemment sur des sites d’annonces immobilières. Autre exemple : LCL a proposé un questionnaire Bilan Efficacité comportant trois questions dont deux ouvertes. Les commentaires recueillis ont été analysés grâce à des algorithmes de Traitement automatique du langage naturel (NLP) afin d’identifier les motifs de satisfaction et d’insatisfaction pour améliorer la relation client et capitaliser sur les bonnes pratiques.

Vous l’avez compris : Big Data, CRM (pour la first data party et les données contractuelles) et connaissance client sont déjà trois concepts inséparables.

La lutte contre la fraude : un sujet d’actualité

Les acteurs de la banque et de l’assurance luttent contre la fraude depuis de nombreuses années. En effet, d’après les chiffres de 2016, les fraudes à la carte bancaire (16) s’élevaient à 399 millions d’euros tandis que la fraude à l’assurance atteignait elle les 2,5 milliards d’euros. Il était donc temps de réagir.

Pour autant, les logiciels utilisés jusqu’alors présentaient une certaine rigidité dans leur fonctionnement. Avec le Big Data et le Data Mining, les banques et assurances ont vu arriver des programmes plus rapides et plus efficaces.

Ainsi, en analysant les données de chaque client, un score de suspicion peut être créé. En reliant ce chiffre aux données de l’open data et en corrélant le tout avec un certain nombre de statistiques, il sera possible, à terme, de prévoir efficacement et à grande échelle une partie des fraudes avant même qu’elles n’arrivent.

Une offre parmi tant d’autres : la solution d’analyse de données HyperCube de BearingPoint (17). Grâce au profilage et à la détection de variables influentes, elle est capable d’identifier, à l’heure actuelle, plus de 38 % de fraudeurs dans le secteur des banques de crédit.

La technologie au service de la relation client

Pour détecter les comportements frauduleux, on a recours au Machine Learning. En effet, posséder des tonnes de données ne sert à rien si l’algorithme n’est pas capable d’évoluer aussi vite que les fraudeurs (qui ont la réputation d’être particulièrement rusés).

Ceci étant dit, le Machine Learning peut aussi être utilisé pour améliorer la relation client par le biais de chatbot. Nous pouvons citer, par exemple, l’intelligence artificielle développée par IBM et déployée dans le réseau d’agences du Crédit Mutuel-CIC et chez Orange Bank : Watson (18). En se substituant aux conseillers physiques pour traiter certaines demandes basiques et répétitives des clients (gestion des emails, entre autres), cet algorithme évolutif a déjà permis d’économiser 20 % du temps de traitement, tout en étant fiable à plus de 90%.

D’après Régis Dos Santos, le président du SNB :

« À la différence d’un répondeur interactif comme on en trouve dans tous les services clientèle, Watson n’est pas un outil statique, mais s’améliore au fur et à mesure qu’on l’utilise. »

Il faut aussi surveiller de près le logiciel d’analyse faciale de Lapetus Solutions (19) qui peut estimer l’espérance de vie d’une personne grâce à un selfie. Un outil un peu déstabilisant, il faut l’avouer, mais qui simplifiera les processus d’ouverture d’assurance-vie dans le futur.

Focus sur la Blockchain

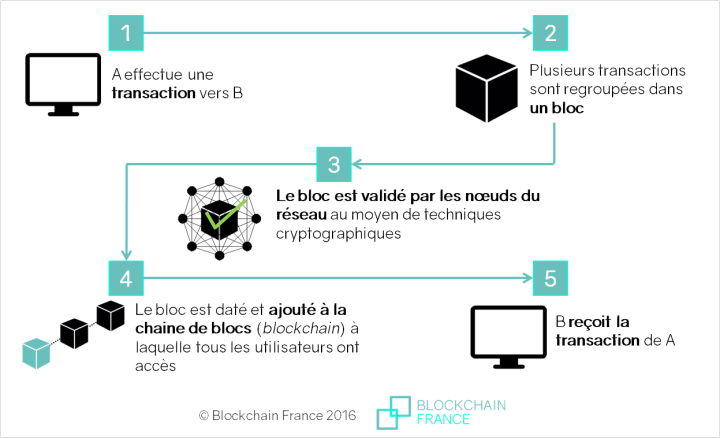

La Blockchain, qui est apparue pour la première fois en 2008 avec les bitcoins, est une gigantesque base de données regroupant tous les historiques de transactions et pouvant être partagée de façon transparente et sécurisée entre différents utilisateurs.

Schéma en français simplifié pour expliquer le principe de blockchain (un livre de compte partagé et toujours à jour, dont la sureté provient du réseau lui-même) :

Si cette technologie intéresse les banques et assurances, c’est parce que les partenariats entre les acteurs de ces deux secteurs sont de plus en plus courants.

Hier, chaque transaction nécessitait un accord des deux parties. Ce qui pouvait se révéler long et fastidieux. Aujourd’hui, grâce à la Blockchain, et surtout par le biais de smart contracts (20), le gain de temps est énorme. En effet, en utilisant ce type de programme et en l’incorporant à la Blockchain, il devient facile de signer des contrats types sans intervention humaine. En prenant en compte de nombreuses données, il devient donc possible d’exécuter les conditions et termes d’un contrat rapidement et simplement.

La blockchain permet notamment de s’affranchir du tiers de confiance qui est remplacé par le réseau d’utilisateurs/ordinateurs détenant chacun une copie de la blockchain.

D’après Francis Ngai (21), directeur général d’IBM Hong Kong :

« La Blockchain permet aux entreprises de traiter avec moins de friction et plus de confiance […] Ce travail établit une norme pour les institutions bancaires et financières locales dans le futur. »

Cas pratique : le projet Big Data d’Harmonie Mutuelle

Un exemple applicatif concret : celui de la création de l’outil Vision 360° d’Ysance pour Harmonie Mutuelle (22).

Historiquement, Harmonie Mutuelle utilise un stockage de données sous forme de silos séparés entre eux. Ainsi, il était difficile de réaliser des analyses globales. L’objectif du projet était donc de concevoir une plateforme permettant de regrouper cette extraordinaire base de données afin de trouver les informations recherchées en quelques clics.

En utilisant le Big Data, un programme segmentant la base clients sur l’ensemble des données disponibles (et non des échantillons) a vu le jour. Ainsi, les données client ont été regroupées et couplées à un outil de visualisation permettant d’avoir un accès synthétique et rapide aux informations les plus pertinentes.

Ce projet, qui était une expérimentation à la base, a convaincu et sera transformé en solution pérenne.

Les challenges à venir

Vous l’aurez compris, les banques, assurances et mutuelles ont de gros chantiers à prévoir pour ces prochaines années.

Voici les principaux points à retenir, secteur par secteur.

Le futur des assurances

Les objets connectés sont des outils qui vont prendre de l’ampleur chez les assureurs. Avec le Pay How You Drive comme fer de lance, elles y voient un moyen de prévenir d’éventuels risques et de faciliter la mise en place de plans de prévention. Ce sont aussi d’excellents vecteurs pour proposer des primes personnalisées à leurs clients.

Cependant, il faut avoir en tête que l’internet des objets peut se retourner contre l’assuré. Quid d’un assuré qui se fait diagnostiquer une maladie grave et qui va, par ce biais, se voir refuser certains contrats (cf l’excellent film Bienvenue à Gattaca ou l’épisode Chute libre de la série Black Mirror qui traitent ce thème) ? Que penser aussi des nombreuses données de santé collectées et utilisées par les assureurs (cf. la réserve de l’ancienne ministre de la Santé Marisol Touraine (23) vis-à-vis de l’application Generali Vitality) ?

Aussi, est-ce que les Français seront d’accord avec l’idée qu’on utilise leurs données pour obtenir des primes plus « justes » ?

Le futur des banques

Les banques, quant à elles, ont déjà largement commencé la digitalisation de leur activité afin d’améliorer leur connaissance client et leurs services.

De plus, grâce au marketing prédictif, les établissements bancaires sont maintenant capables de fournir des packs d’offres spécifiques à des moments opportuns (vacances, achat du premier appartement, études, déménagement, etc.).

« Le marketing prédictif peut permettre de doubler ou de tripler l’efficacité de la prospection commerciale ». Dominique Siegwald (Base Plus, société spécialisée dans le scoring prédictif).

Il faut aussi évoquer la cybersécurité ainsi que la lutte contre la fraude qui doivent prendre en compte la multiplicité des appareils (smartphones et tablettes, entre autres) et le sujet du vocal sur lequel s’est déjà engouffré quelques banques, dont Boursorama (24)

Sans oublier l’émergence des auto entrepreneurs qui impose aux établissements bancaires de gagner en souplesse.

Le futur des mutuelles

Fait intéressant : les mutuelles, elles aussi, proposent des offres de plus en plus personnalisées. Alors qu’hier, leur système reposait entièrement sur une mutualisation des contrats, nous assistons donc à une montée de l’individualisation des services proposés.

La problématique qui se pose alors : comment répondre aux besoins réels des clients sans perdre de vue la solidarité entre sociétaires ? Une solution qui commence à apparaître : proposer des produits d’assurances impliquant de petites communautés.

Les GAFAM : des acteurs qui ont leur mot à dire

Parce que le chantier Big Data représente un gros investissement pour ces acteurs historiques qui entreprennent le virage de la digitalisation, une autre concurrence est en train de voir le jour.

Nous voulons parler des GAFAM (Google, Amazon, Facebook, Apple, Microsoft), ces géants du web passés maître dans l’art de la collecte et du traitement de données. Rappelons-nous Google Compare qui permettait de comparer les services financiers. Bien que le site ait fermé ses portes en 2016, rien ne dit que nous ne le verrons pas revenir d’ici quelque temps sous une forme nouvelle.

De plus, les acteurs du secteur bancassurances doivent aussi faire face à l’arrivée de starts-up de l’Assurtech/Fintech, moins connaisseuses du marché, certes, mais expertes en data et en technologie.

Alors que le Big Data a longtemps été considéré comme un sujet d’expérimentation par les banques, mutuelles et assurances, il doit devenir une véritable opportunité si elles réussissent à passer le virage de la digitalisation. C’est peut-être aussi le seul moyen de faire face à la menace de l’ubérisation qui grignote, au fil du temps, des parts de marchés aux grands acteurs du secteur.

D’après les dires du PDG d’AXA, Thomas Buberl :

« Les assureurs ont longtemps travaillé seuls. Maintenant, ils doivent s’associer à des entreprises des télécoms ou avec les GAFA [Google, Amazon, Facebook, Apple] ».

Alors, faut-il entrer en concurrence frontale avec les entreprises de l’Assurtech/Fintech en développant ses propres solutions ou privilégier une collaboration fonctionnant sur un modèle gagnant-gagnant en embarquant un nouveau business-model ? A suivre.

1. https://www.cbanque.com/actu/66204/banques-le-numerique-un-des-grands-enjeux-de-2018-selon-la-fbf

2. https://blog.digimind.com/fr/tendances/assurances-et-experience-client-60-des-millennials-souhaitent-combiner-humain-et-digital/

3. http://www.metiers-assurance.org/wp-content/uploads/2016/06/Pr%C3%A9sentation-ALFA.pdf

5. https://www.20minutes.fr/economie/2177687-20171128-fermeture-agences-bancaires-france-mouvement-generalise

6. https://www.express-dz.com/2018/01/14/chiffre-daffaire-secteur-assurances-baisse/

7. https://www.argusdelassurance.com/a-la-une/classement-mutuelles-2017-stopper-l-erosion.124243

8. https://www.cadremploi.fr/editorial/actualites/actu-metiers-regions/detail/article/comprendre-les-enjeux-2016-des-mutuelles-sante.html

9. https://kiamo.fr/infographie-les-enjeux-de-la-relation-client-dans-les-assurances-et-les-mutuelles/

10. https://mydigitalweek.com/experience-client-nouveaux-services-numeriques-lassurance/

11. http://m.revue-banque.fr/banque-detail-assurance/article/big-data-assurance-font-ils-bon-menage

12. https://www.sqli-enterprise.com/blog-fr/infographie-secteur-de-lassurance-face-aux-enjeux-lies-aux-solutions-big-data

13. https://www.lesfurets.com/assurance-auto/guide/tout-savoir-sur-le-pay-how-you-drive

14. http://www.lefigaro.fr/secteur/high-tech/2014/06/02/32001-20140602ARTFIG00239-axa-s-associe-a-withings-dans-la-sante-connectee.php

15. https://www.lcl.com/guides-pratiques/zooms-economiques/big-data-banque.jsp

16. https://votreargent.lexpress.fr/consommation/fraudes-a-la-carte-bancaire-ce-chiffre-qui-fait-froid-dans-le-dos_1928761.html

17. https://stories.bearingpoint.com/lutte-antifraude/

18. https://banque.meilleurtaux.com/banque-en-ligne/actualites/2017-novembre/enjeux-de-la-transformation-digitale-dans-secteur-bancaire.html

19. https://www.01net.com/actualites/ces-assureurs-veulent-determiner-votre-esperance-de-vie-grace-a-un-selfie-1157634.html

20. https://blockchainfrance.net/2016/01/28/applications-smart-contracts/

21. https://f-lys.com/2017/09/25/china-construction-bank-fait-un-partenariat-avec-ibm-sur-un-projet-blockchain-bancassurance-solution/

22. https://blog.ysance.com/projet-big-data-pour-harmonie-mutuelle

23. https://www.latribune.fr/entreprises-finance/banques-finance/assurance/generali-retorque-a-touraine-l-assureur-n-a-pas-acces-aux-donnees-medicales-585127.html

24. https://www.journaldunet.com/patrimoine/finances-personnelles/1210683-google-home-les-banques-francaises-ne-donnent-pas-la-priorite-au-vocal/?een=9e20cb1ed1f5405e74b7658b3aabbf03&utm_source=greenarrow&utm_medium=mail&utm_campaign=ml50_profiterdedsp2$

Réagir

Réagir  Imprimer

Imprimer  Envoyer

Envoyer  S'abonner

S'abonner